Fahrtenbuch führen für den Firmenwagen - Die richtige Lösung für Sie?

Steuerrecht ist nicht jedermanns Steckenpferd. Auch nicht, wenn es um die heißgeliebten Pferdestärken geht, die uns täglich von A nach B bringen, vielleicht sogar über C und D. Sie sind sich unschlüssig, wie Sie den Firmenwagen noch vorteilhafter Nutzen? Und dennoch im rechtlichen Rahmen bleiben? Finden Sie hier alles Wissenswerte zur Privatnutzung ihres Dienstfahrzeuges.

Privatnutzung des Dienstwagens

Der Fiskus spricht von Sacheinkommen – Sie und Ihre Mitarbeiter eher von neuer Mobilität. Warum einen Privatwagen extra kaufen, wenn der schicke BMW Dienstwagen außerhalb der Geschäftszeiten eh ungenutzt im Hof steht? In vielen Branchen ein Statussymbol, nutzen Angestellte ebenso wie Unternehmer und Selbstständige den Mercedes, Audi oder sogar Maserati privat. Firmenautos liegen im Trend: immer mehr Arbeitnehmer wünschen sich Zusatzleistungen. Und verzichten hierfür sogar auf einen Teil des Gehaltes. Wie das Innovationsmagazin impulse meldet, würde die Generation Y für einen Dienstwagen auf 11 Prozent des Gehaltes verzichten! Wenn Sie Ihren Mitarbeitern noch keinen Firmenwagen anbieten, wie wäre es mit einem als Alternative zur Gehaltserhöhung? Übrigens: auch wenn der Chef einen BMW X5, Audi A6 oder Mercedes-Benz C-Klasse fährt gibt es bei Sixt alle Fahrzeugkategorien auch für Businesskunden. Zu Businesstarifen natürlich. VW up!, Opel Adam oder Renault Kangoo Rapid Maxi Kleintransporter – in unserer Firmenkunden-Flotte ist für jeden das richtige dabei.

Doch ab wann ist ein Firmenwagen ein Firmenwagen? Gemäß Steuerrecht gehört ein Dienstwagen zum Betriebsvermögen der Firma. Hierzu schafft eine Kapitalgesellschaft ein Fahrzeug an (Kauf, Leasing, Miete) und stellt es dem Arbeitnehmer zur Verfügung. Angestellte Geschäftsführer und Gesellschafter fallen hier ebenso hinein. Statt der Kapitalgesellschaft kann der Geschäftswagen auch von Selbstständigen, Einzelunternehmern, Freelancern oder Gesellschafter einer Personengesellschaft angeschafft werden. Bei diesen muss eine Privatnutzung des Firmenwagens von unter 50% der Fall sein. Die Kosten des Firmenfahrzeugs fallen nun in die Betriebsausgaben.

Das Finanzamt sieht einen Firmenwagen als Sachvorteil – von daher ist die Angabe als “Dienstauto” kein Selbstläufer, sondern muss belegt sein. Sie senken mit der Nutzung eines Geschäftsautos Ihre privaten Kosten, die Sie bei einem PKW hätten. Es gibt zwei verschiedene anerkannte Methoden, um die Privatnutzung nachzuweisen: das Fahrtenbuch und die Prozent-Regelung.

Zusammengefasst:

- Fahrzeug ist bei Anschaffung durch Kapitalgesellschaft Firmenwagen

- Auch bei Selbstständigen und Einzelunternehmern bei betrieblichem Nutzen über 50%

- Geschäftswagen ist eine Alternative zu anderen Boni, die immer mehr Angestellte schätzen

- Private Kosten werden gesenkt, daher Sacheinkommen

- Nachweis für Finanzamt vonnöten

Prozent-Regelung oder Fahrtenbuch? Firmenwagen versteuern

Denken Sie daran: ein Wechsel zwischen der Prozent-Regelung und einem geführten Fahrtenbuch zur Versteuerung ihres Firmenwagens ist immer nur zum Jahreswechsel möglich. Dieses aber jedes Jahr. Außerhalb des Kalenderwechsels tauschen Sie, wenn Sie das Fahrzeug selbst durch ein neues ersetzen.

Welche Methode für Sie die bessere ist, entscheiden Sie. Beachten Sie am besten die folgenden Punkte:

- Die jährliche Fahrleistung in Kilometern

- Wie oft Sie den Geschäftswagen privat nutzen

- Wie weit Ihr Arbeitsort entfernt ist

- Der Fahrzeugwert, der modellabhängig ist

Organisation

Hier hat die Prozent-Regelung klar die Nase vorn. Sie versteuern ein Prozent des Bruttolistenpreises des Fahrzeugs pro Monat als Einnahme. Die Prozent-Regelung ist also die All-Inclusive-Pauschal-Variante. Beim Fahrtenbuch dokumentieren Sie, wie der Name bereits sagt, jede Fahrt mit dem Dienstwagen einzeln. Um die Prozentzahl zu ermitteln, greifen Sie auf den CO2-Ausstoß des Fahrzeugs zurück. Bei Unterschreiten des Grenzwertes reduziert sich die Prozent-Regelung von 2 auf 1,5%. Dieses Limit sinkt, waren es bei Firmenfahrzeug vor 2017 noch 130 g/km, sind es bei Fahrzeugen mit Erstzulassung ab 2020 nur noch 118g/km. Schadstoffneutrale Autos unterlaufen der 0 Prozent-Regelung. Bitte beachten Sie, dass es sich hierbei nur um reine Elektro-Fahrzeuge handelt, keine Hybridfirmenwagen. Und auch wenn Sie die Prozentregelung nutzen, lohnt sich ein Fahrtenbuch, wenn der Dienstwagen nicht häufig privat genutzt wird oder sie nur kurze Strecken zurücklegen. Bei weniger als sechstausend Kilometern pro Jahr halbiert sich der Prozentsatz auf dann 0,75 oder einem Prozent. Hierzu benötigen Sie allerdings die lückenlose Dokumentation der Fahrten.

Optimale Steuerlast

Während die pauschale Versteuerung nicht Ihrem tatsächlichen Fahrverhalten entspricht, rechnen Sie mit dem Fahrtenbuch Fahrt genau ab. Sinnvoll, wenn Sie wenig privaten Anteil an Ihren Fahrten haben, da sparen Sie sich Geld. Sie multiplizieren die gefahrenen Kilometer mit dem jeweiligen Satz für den CO2-Ausstoß. Ist der errechnete Wert dreiviertel unter dem Prozentsatz Ihres Autos der Prozentregelung, so darf der kilometergenaue Sachbezug angerechnet werden.

Ein Beispiel:

Der Wert des Autos beträgt 40.000 Euro und der CO2-Ausstoß liegt bei 120g/km. Laut Fahrtenbuch lagen Privatfahrten von 1.200 Kilometern vor, also 100 per Monat. Es greift der halbe Sachwert von 0,75 Prozent da die Grenze von 6000 Kilometern pro Jahr unterschritten wurde. Somit haben wir einen Prozentsatz von 0,75 x 40.000 Euro Fahrzeugwert = 300, hiervon die Hälfte ergibt 150 Euro als Vergleichswert. Für Fahrten ohne Chaffeur und ohne Überschreitung des CO2-Limits werden 50 Cent per Kilometer herangezogen. Somit ergeben sich bei 100 Kilometern im Monat mal € 0,5 ein Wert von 50 Euro. Dieser liegt unter dem errechneten Vergleichswert und wird somit geltend gemacht.

Arbeitsweg

Arbeitnehmer, die mit dem Firmenfahrzeug zur Arbeit fahren, sind von der Pendlerpauschale, dem so genannten Pendler-Euro, ausgenommen.

Flottengröße

Wir sprechen bei Ihnen nicht von einem Firmenwagen, sondern von einer ganzen Flotte? Und sind skeptisch ob Ihre Mitarbeiter das Fahrtenbuch ordnungsgemäß führen? Die Lösung: nutzen Sie beide Methoden. Sie versteuern als Arbeitgeber den Betrag ganz einfach mit der pauschalen %-Regelung und minimieren so Ihr Haftungsrisiko. Weist das Fahrtenbuch Mängel auf, haftet der Arbeitnehmer. Der Arbeitnehmer reicht mit der Einkommenssteuerveranlagung seine Abrechnung des Fahrtenbuchs ein. Und das Finanzamt errechnet neu und korrigiert die Steuerberechnung. Zuviel gezahlte Steuerbeträge werden erstattet. Günstig in diesem Fall: wenn der Fiskus das Fahrtenbuch nicht anerkennt oder Mängel feststellt, berechnen sie automatisch nach der Pauschalmethode. Als Arbeitgeber zahlen Sie somit für alle Firmenfahrzeuge einen festen und planbaren Preis jeden Monat.

Fahrtenbuch – digital oder analog?

Mobility 2.0 – mit Fahrtenbüchlein im Handschuhfach? Viele nutzen elektronische Fahrtenbücher für die Aufzeichnung, die Vorteile liegen auf der Hand:

- Kein Papierkram: das schont die Nerven und die Umwelt

- Kein Zeitverlust: viele Apps zeichnen automatisch die Fahrten auf, Sie müssen diese dann nur noch zuordnen

- Keine Lücken: durch das Aufzeichnen gehen keine Strecken verloren

- Keine Flüchtigkeitsfehler: diese stiften Verwirren beim Überprüfen durch den Fiskus

Doch es gibt auch einen Haken: nicht jede Fahrtenbuch-App hält, was sie verspricht. Das Finanzamt gibt leider keine Zertifizierungen heraus, so dass lediglich geschriebene Anforderungen der Steuerbehörde existieren. Ein Punkt ist, dass nachträgliches Bearbeiten seitens der App ausgeschlossen sein muss, damit nicht manipuliert wird. Ein App mit GPS-Tracking ist die sichere Variante.

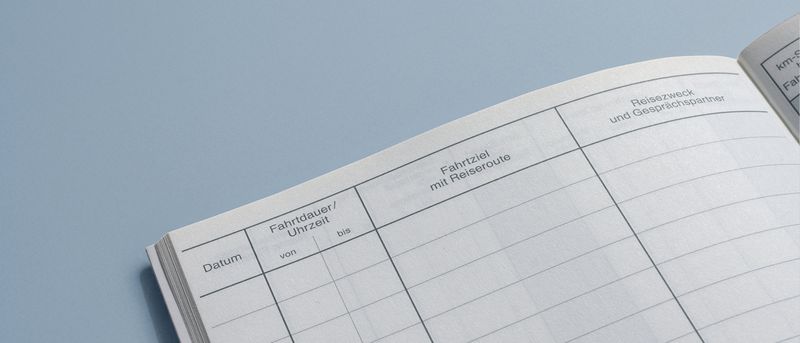

Was muss rein ins Fahrtenbuch?

Sichern Sie sich ab, indem Sie Ihr Fahrtenbuch korrekt führen – ansonsten stuft Sie das Finanzamt auf die Prozent-Regel zurück – und Ihr Aufwand war umsonst. Deshalb geben Sie diese Punkte unbedingt immer mit an:

- Amtliches Kennzeichen

- Fahrer

- Datum

- Reiseziel

- Name Termin

- Route der Fahrt

- Zweck der Fahrt

- Kilometerstand am Fahrtziel

ACHTUNG: die Aufbewahrungspflicht beträgt in Österreich sieben Jahre.

Bitte nicht machen – die Dont’s des Fahrtenbuchs

- Fahrtenbuch als Excel-Tabelle: leicht überschreibbar, das wird nicht anerkannt

- Keine Zettelsammlung: ein Fahrtenbuch muss in sich geschlossen sein, also ein gebundenes Buch. Und ehrlich gesagt will niemand Ordnung in das Papierchaos eines anderen bringen.

- Abkürzungen verwenden – aber die Legende vergessen. Klar, die Abkürzung macht für Sie Sinn. Der Prüfer vom Finanzamt denkt vielleicht nicht so scharfsinnig. Und lehnt Ihr Fahrtenbuch ab.

- Lücken lassen. Da gibt es keine Diskussion seitens des Fiskus, abgelehnt

- Richtigkeit: Fahrten an Tagen wo der Firmenwagen laut Nachweis in der Werkstatt war, sind schwer zu erklären

Rund um den Firmenwagen

Entdecken Sie SIXT business! Finden Sie Ihren perfekten Firmenwagen, Mietwagen für die nächste Geschäftsreise oder DIE Flottenlösung für Ihr Unternehmen.

- Fahrtenbuch

- Firmenwagen oder Gehaltserhöhung

- Welcher Firmenwagen zu welchem Gehalt?

- Firmenwagen Minijob

- Firmenwagen Österreich

- Firmenwagen Privatnutzung

- Firmenwagen Vergleich

- Firmenwagen versteuern

- Firmenwagen Winterreifen

- Alfa Romeo Firmenwagen

- Audi Firmenwagen

- BMW Firmenwagen

- Citroen Firmenwagen

- Fiat Firmenwagen

- Ford Firmenwagen

- Honda Firmenwagen

- Jaguar Firmenwagen

- Jeep Firmenwagen

- Maserati Firmenwagen

- Mercedes Firmenwagen

- Mini Firmenwagen

- Opel Firmenwagen

- Peugeot Firmenwagen

- Renault Firmenwagen

- Rover Firmenwagen

- Volvo Firmenwagen

- VW Firmenwagen

- Firmen Transporter & LKW

- Elektroauto als Firmenwagen

- Mittelklasse Firmenwagen

- SUV als Firmenwagen

- Premium Firmenwagen

- Cabrio als Firmenwagen